- Coneix la UPF-BSM

- Programes

- Professorat i recerca

- Empreses i Organitzacions

- Actualitat

El coronavirus pot accelerar la moneda digital

2 Abril - 2020 Luz Parrondo

Luz Parrondo

Directora del Postgrau en Blockchain i altres tecnologies DLT a la UPF Barcelona School of Management

En aquests moments d'incertesa i crispació de la crisi del COVID-19, el Partit Demòcrata dels Estats Units ha sorprès a tots amb una proposta transgressora: la creació d'un 'dòlar digital' i l'establiment de 'wallets' digitals en dòlars.

En el moment de més incertesa i crispació de la crisi del COVID-19 davant d'uns mercats en continu descens i uns Estats gestionant mesures d'urgència per salvar l'economia dels impactes de la pandèmia, el Partit Demòcrata dels Estats Units ha sorprès tots amb una proposta transgressora: la creació d'un 'dòlar digital' i l'establiment de 'wallets' digitals en dòlars. Aquesta proposta inevitablement es converteix en un globus sonda per a la indústria de les moneda digital i blockchain, especialment per als partidaris d'emetre monedes fiduciàries digitals des dels bancs centrals de tot el món. Les Central Bank Digital Currencies (CBDC) són monedes fiduciàries digitals, que a diferència del bitcoin i altres criptoactius, estan emeses per un banc central i recolzades per un govern.

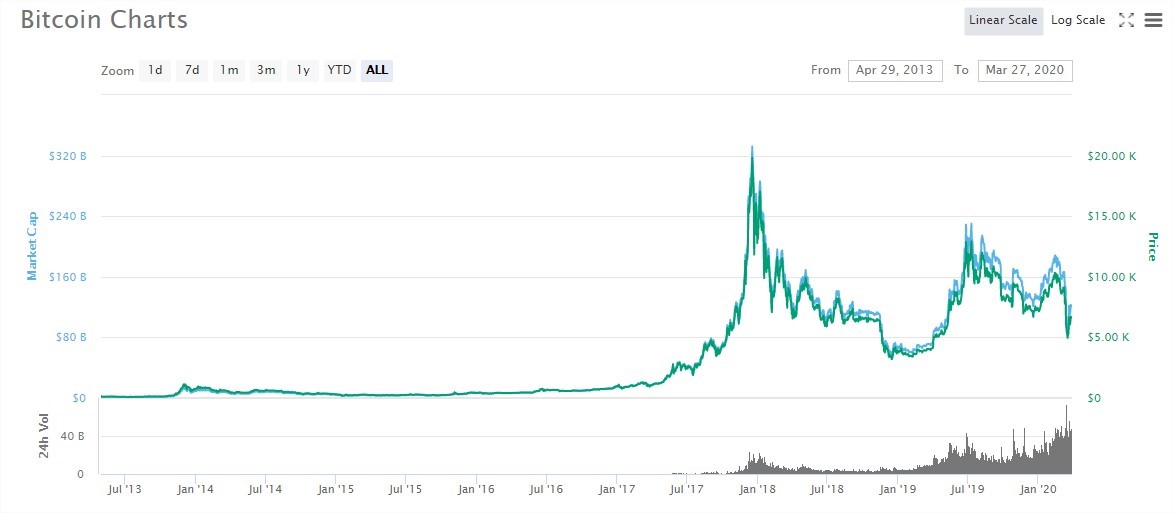

Des de fa un parell d'anys, els CBDC formen part del debat monetari a l'agenda del Fòrum Econòmic Mundial de Davos, on bancs centrals de diversos països han manifestat el seu interès per aquestes monedes digitals basades en tecnologia blockchain. Al tractar-se de monedes recolzades per un govern, el seu valor no seria tan volàtil com el de bitcoin o altres criptoactius. La volatilitat del bitcoin ha estat el principal obstacle per dur a terme la idea original de Satoshi Nakamonto (1) d'establir un sistema de pagament alternatiu al fiduciari i que no depengués de l'arbitrarietat dels governs i interessos econòmics prevalents

.

Evolució del preu de bitcoin.

El terme fiduciari en llatí significa "que depèn del crèdit o de la confiança que mereix". La moneda fiduciària és una moneda de curs legal on la fortalesa del seu valor depèn de la credibilitat i la confiança que es tingui en el govern que li dóna suport. Anteriorment, van ser metalls preciosos o altres recursos naturals els que constituïen o recolzaven els mitjans de pagament. Ludwig von Mises, economista austríac (1881-1973) afirmava que des del punt de vista de les condicions econòmiques locals, la superioritat de el patró-or resideix en la circumstància que manté al poder adquisitiu de la unitat monetària lliure de la influència dels partits polítics i els grups de pressió. la falla de tot sistema de moneda fiduciària és precisament aquest, que aquest patró es presta a manipulacions arbitràries per part de les canviants ideologies i polítiques dels partits polítics. Sota els diners fiduciari hi haurà sempre grups egoistes que buscaran obtenir una avantatge tant sigui per mitjà de la inflació com de la deflació. Mises creia impossible descobrir un principi indiscutible que pogués utilitzar com a llei de ferro per evitar la manipulació del poder adquisitiu, seria llavors possible eliminar, al menys en part, el caràcter inherentment arbitrari de la manipulació de diners fiduciari. És molt probable que aquesta mateixa creença impulsés a Shatoshi Nakamoto a publicar el 2008 el White Paper sobre Bitcoin on proposa crear un sistema monetari controlat i predeterminat a través de codi informàtic fora de l'abast de l'arbitrarietat i la manipulació. De moment, bitcoin no ho ha aconseguit, donada la seva alta volatilitat, funcionar de forma eficient com a mitjà de pagament. El seu principal paper és el d'actuar com a dipòsit de valor i el seu ús més habitual l'especulatiu.

Si la volatilitat del seu preu representa el principal obstacle per generar un sistema de pagament alternatiu, la solució sembla senzilla, limitem la volatilitat. Una primera iniciativa es presenta amb el nom de stablecoins. Aquests criptoactius estabilitzen el seu preu a l'estar aquest vinculat al valor d'un altre actiu en el "món real". Per exemple, el valor de l'USD Coin es troba enganxat al dòlar en relació 1:1, o la Libra de Facebook, encara no autoritzada per a ús públic, està dissenyada perquè el seu valor s'estabilitzi ancorant a una cistella d'actius no digitals.

La gran novetat d'aquesta nova forma de diners és que permet als dipositants tenir una relació directa amb un banc central. Aquesta iniciativa està encaminada a proporcionar accés ràpid i segur als pagaments d'estímul econòmic previstos pel govern i per donar accés a la població en exclusió bancària.

La gran novetat d'aquesta nova forma de diners és que permet als dipositants tenir una relació directa amb un banc central. "Els mateixos bancs de la Reserva Federal també posarien a disposició una 'wallet' digital en dòlars per a qualsevol persona dels EUA. A més, el Servei Postal dels EUA intermediaria per ajudar les persones amb exclusió bancària o sense l'adequada identificació a establir la seva identitat perquè se'ls proporcioni un compte digital en dòlars i establiria caixers automàtics perquè els clients accedissin a aquests fons".

Aquesta iniciativa està encaminada a proporcionar accés ràpid i segur als pagaments d'estímul econòmic previstos pel govern i per donar accés a la població en exclusió bancària. EmTech, una empresa de tecnologia i serveis del banc central, ha començat una nova iniciativa als Estats Units anomenada Projecte "New Down" per garantir que els no bancaritzats rebin els pagaments d'estímul econòmic. Segons un informe de la FDIC el 2017 hi ha a EUA 63 milions de persones que es troben excloses o amb baixa inclusió en el sistema bancari. en un article de Forbes del 24 de març de 2020, Carmelle Cadet, fundadora i directora executiva de EmTech assenyala que "si els xecs són la forma de pagament, l'estímul no arribarà a molts d'ells. Això seria aproximadament $100B infrautilitzats d'estímul per a les llars de baixos ingressos".

La implantació dels CBDC no està exempta de riscos. Aquesta major relació entre dipositants i banc central amenaça la funcionalitat dels bancs comercials. Podria produir una fuita de dipòsits bancaris a tot el sector.

Però la implantació dels CBDC no està exempta de riscos. Aquesta major relació entre dipositants i banc central amenaça la funcionalitat dels bancs comercials que resultarà en una reducció de la seva principal font de fons. El paper principal dels bancs centrals és el de supervisar i monitoritzar les activitats dels bancs comercials, les quals es veuran interrompudes per aquesta nova forma de dipòsits transformant el banc central a competidor directe de banc comercial. En un estudi de gener de 2020, el Banc Central Europeu (BCE) adverteix dels riscos de la implementació dels CBDC: "En una crisi bancària sistèmica, els CBDC (lliures de risc) emesos per un banc central podrien ser molt més atractius que els dipòsits bancaris. Podria existir una fuita de dipòsits bancaris a tot el sector, magnificant els efectes de la crisi. Fins i tot en absència d'una crisi, els CBDC fàcilment convertibles podrien desplaçar completament als dipòsits bancaris, posant en risc l'existència del sistema bancari a tots els nivells. En aquesta situació, el flux eficient de crèdit a l'economia probablement es veuria afectat. L'informe remarca que "la introducció de CBDC plantejaria problemes fonamentals que van molt més enllà dels sistemes de pagament i la política monetària. Els CBDC podrien donar lloc a una major inestabilitat del finançament de dipòsits dels bancs comercials. Fins i tot si estan dissenyats principalment amb fins de pagament, en períodes d'estrès, pot produir-se una fuita cap al banc central a gran escala i de manera ràpida, fet que suposa un desafiament per als bancs comercials i per al banc central a l'hora de gestionar aquestes situacions".

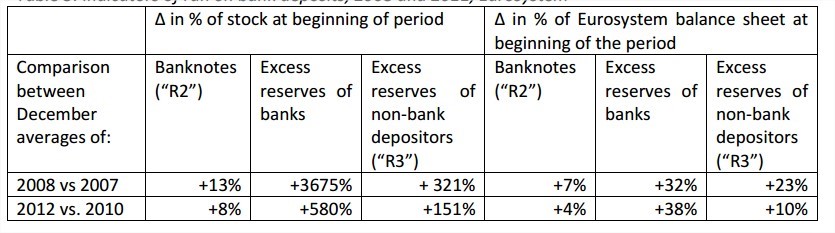

En l'informe es mostra la fragilitat d'aquests dipòsits en la crisi de 2008. En el gràfic podem observar les fuites de dipòsits el període 2008 i 2011. La taula captura la importància dels tres tipus de fuites; de dipòsit a metàl·lic, de bancs febles a bancs forts i la fugida a no-dipòsits bancaris. Observem que la fuita de dipòsits bancaris a metàl·lic (R2) és menor que els altres dos factors, la fugida major ocorre entre els bancs febles i els forts. En el cas que ens ocupa, el banc central és indiscutiblement més fort que el banc comercial.

Indicadores de fugas de depósitos bancarios, 2008 y 2011. Eurosystem.

Tal com adverteix el BCE, la implementació de CBDC va més enllà d'un sistema de pagament i una política monetària, el paper i la viabilitat dels bancs comercials estan en dubte. La nova relació entre el dipositari i el banc central imposa altes pressions als bancs comercials, provocant un augment dels seus costos de funcionament i obligant-los a reduir les seves activitats creditícies. Paral·lelament, no hem d'ignorar el risc que suposa atorgar tant poder i capacitat de control als bancs centrals. Paradoxalment, és possible que els esforços de Nakamoto, en línia amb l'anhel de Mises per trobar un sistema monetari menys manipulable que el fiduciari, puguin acabar reforçat el mateix sistema que tractava de combatre.

No hem d'ignorar el risc que suposa atorgar tant poder i capacitat de control als bancs centrals. Podria no tenir els efectes desitjats en el seu origen de descentralitzar el sistema econòmic reduint la concentració de poder.

La implementació d'una moneda digital per part d'un banc central podria no tenir els efectes desitjats pels adeptes de les tecnologies de registres distribuïts. Aquestes tecnologies, l'exemple més representatiu és blockchain, buscaven en el seu origen descentralitzar el sistema econòmic reduint la concentració de poder a més d'incrementar la privacitat i l'anonimat. Per contra, podem trobar-nos davant un escenari on la centralització sigui més gran, el control més exhaustiu i la privacitat estigui, com a mínim, en dubte. No m'agradaria pecar de pessimisme, de manera que m'inclino a pensar que encara som a temps de desenvolupar un sistema més eficient, més democràtic, amb una privacitat millor gestionada i més capaç de distribuir els estímuls econòmics per combatre la crisi del COVID-19 amb celeritat, eficàcia i amb més universalitat.

Referències

Brett, Jason. Coronavirus Stimulus Offered By House Financial Services Committee Creates New Digital Dollar. Mar 2, 2020

European Central Bank. Eurosystem. Working Paper Series. Tiered CBDC and the financial system. No 2351/January 2020

https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2351~c8c18bbd60.en.pdf

Von Mises, Ludwig. Planificación Para La Libertad. Buenos Aires: Centro de Estudios Sobre la Libertad, 1986.

[1]Persona o grup de persones que van crear el protocol Bitcoin i el seu programari de referència. Fins al moment es desconeix la identitat.